インターネット時代に必要不可欠な運送・物流会社のM&A最前線

インターネット時代に必要不可欠な運送・物流会社のM&A最前線

物流業界の淘汰は進むのか?

ECサイトでのショッピングが当たり前のものとなった今、人々の生活に欠かせないのが物流・運送業です。国土交通省の調査では、宅配便の取扱件数は5年間で6.7億個(+18%)増加しました。需要が急増しています。

その一方で、トラック運送事業の中小企業率は99.9%で、中小零細企業が大部分を占めています。巨大企業が業界全体をけん引しているわけではありません。運送業は慢性的な人手不足に陥っており、薄利かつ重労働の業種。体力のない会社が廃業を選ぶケースも目立ちます。

この記事では、運送業の課題や特徴、主なM&Aを解説します。

営業利益率マイナス0.4%の衝撃

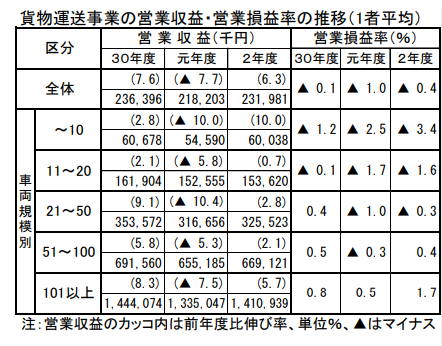

全日本トラック協会によると、2020年の運送事業者の営業利益率は-0.4%。新型コロナウイルス感染拡大によって営業活動が制限されたこともありますが、2019年、2018年も営業利益率はマイナス。恒常的な赤字が続いています。

※全日本トラック協会「経営分析報告書」より

トラック数が10台以下の零細事業者は赤字のケースが多く、101台以上の中規模事業者は黒字化している事業者が多いことがわかります。運送業は規模の経済性が働きやすいと言われています。より多くの荷物を効率的に運ぶことで、利益が得られるためです。

小規模事業者のようにトラックの数が限られると、効率性を推し進めることができません。そのため、慢性的な赤字に陥りやすいのです。

近年ではウクライナ危機に端を発したエネルギー価格の高騰により、ガソリンの小売価格が上昇しています。これは小規模事業者に限らず、大手企業にとっても頭の痛い問題です。

また、トラックドライバーは長時間労働かつ低賃金であるため、人材不足が深刻です。

ただし、その課題を解消するための法改正が進んでいます。

令和6年度から年間960時間の時間外労働の罰則付き上限規制が適用されることとなり、運送業における働き方改革は進むとみられています。ドライバーの労働条件改善を目的とした「貨物自動車運送事業法の一部を改正する法律」が2018年に成立、公布されています。

ドライバーは荷主に対する交渉力が弱く、コストに見合った対価を得られないケースが少なくありません。そのため、持続的に事業を運営できるよう適切な対価を収受できる環境を法律面で整えました。

規模の経済が働きやすいという業種特性。エネルギー価格の上昇。ドライバーの長時間労働の禁止。運送業者の価格交渉力の向上。これらの要素を加味すると、運送事業者は今後更に淘汰や再編が進み、規模の大きい会社が成長すると予想できます。

ヤマト運輸よりも佐川急便の利益率が高い理由

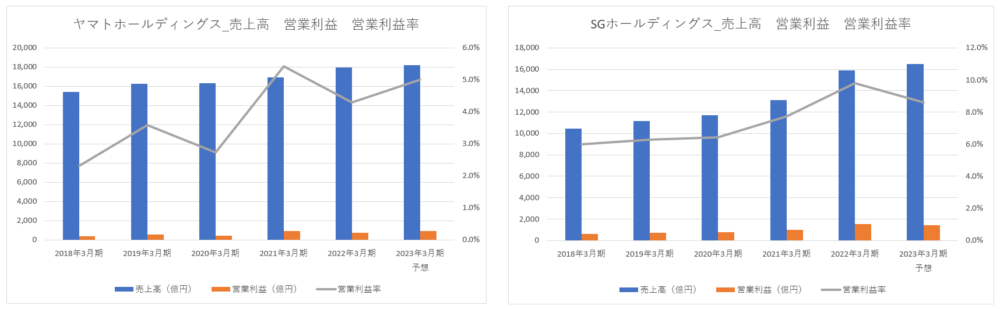

物流大手の業績を見てみましょう。クロネコヤマトのヤマトホールディングスと、佐川急便のSGホールディングスの業績を比較してみます。

※決算短信より

ヤマトの2022年3月期の売上高は1兆7,936億円。佐川の1兆5,883億円をおよそ13%上回っています。2社を比較すると、真っ先に目につくのは利益率の違い。ヤマトは2022年3月期の営業利益率が4.3%ですが、佐川は9.8%。佐川は利益率でヤマトを圧倒しています。

2社で決定的な違いが生じている理由はEC大手Amazon。佐川は手数料などの交渉で折り合いがつかず、Amazonから撤退しました。

Amazonは圧倒的な物量を誇りますが、その反面強い価格交渉力を持っています。また、Amazonは細かい荷物が多いため、効率化がしづらく、ドライバーは再配達の対応で時間外労働が増えることにもつながります。

ヤマトは扱う物量を多くし、拡大路線をとりました。佐川は物量よりも利益率を高める戦略をとっています。

ヤマトは収益性を改善するため、集荷から仕分け、輸送のオペレーションプロセスを簡素化。更なる効率化を進めて利益率を高めようとしています。運送業界は、効率化が成長のカギを握っているのは間違いありません。

大手・中堅会社の再編が進む

大手運送会社のM&Aは加速しています。

物流大手SBSホールディングスは再編を進めています。2021年1月に古川電工の物流子会社古川物流の株式を取得。4月には子会社を通して旭新運輸、日ノ丸急送、ジャス、アイアンドアイの株式を次々と取得。中小企業のM&Aを積極化しました。

ハマキョウレックスも2021年にマルコ物流、大一運送、中神運送、東日本急行を買収しています。

中堅企業のM&Aが進んでいる背景に、後継者不足の問題があります。東京商工リサーチによると、運送業の後継者不足率は2020年の時点で53.7%。2019年から1.5ポイント上昇しています。

2022年に入っても、運送会社のM&Aは数多く行われています。主なニュースは以下の通りです。

【カンダホールディングスが堀切運輸の全株式を取得】

国内外に100の拠点を持つ物流会社カンダホールディングスは、2022年2月に重量物の配送に特化した堀切運輸を買収しました。カンダホールディングスは新たな得意先を獲得し、関東以外のエリアでネットワークの構築を狙うとしています。

【ニッコンホールディングスが安川電機の物流事業を買収】

物流サービスのニッコンホールディングスは、2022年2月に安川電機の子会社安川ロジスティックが所有する安川トランスポートの株式を取得しました。取得割合は86%。

安川電機はロボットやシステムエンジニアリングを得意としており、ニッコンホールディングスは安川グループの物流ノウハウを吸収するとしています。

【ヒガシトゥエンティワンが山神運輸工業の全株式を取得】

総合物流サービスのヒガシトゥエンティワンは、2022年2月に鋼材などの重量物輸送を行う山上運輸工業の全株を取得しました。山上運輸工業は海上コンテナ輸送や機械据付・メンテナンスなども行っています。

ヒガシトゥエンティワンは山上運輸工業のノウハウを取り込み、新たな輸送資源を獲得する計画です。

執筆者 コンサルタント/ライター フジモト ヨシミチ

外食、小売り、ホテル業界を中心に取材を重ねてきた元経営情報誌記者。

現在は中小企業を中心としたコンサルティングと、ライターとして活動しています。

得意分野は企業分析とM&Aです。

業界特化のM&A 「エム アンド エー オール」

業界特化のM&A 「エム アンド エー オール」