医療機器メーカーのM&Aで営業利益率20%を目指すオリンパスの狙い

医療機器メーカーのM&Aで営業利益率20%を目指すオリンパスの狙い

1年で5件の買収に踏み切ったオリンパス

医療分野の戦略的強化を進めるオリンパスが2021年12月に具体的な方針を公表しました。注力する診療領域を「消化器科」「泌尿器科」「呼吸器科」の3つに絞り、年平均5~6%以上の売上成長と営業利益率20%を目指すという高い目標を掲げました。

オリンパスは2020年8月に消化器科の医療機器メーカー英アークメディカルデザイン、11月に整形外科の仏エフエイチオーソ、12月に呼吸器科の米べラン・メディカル・テクノロジーズ、2021年2月に外科の蘭クエスト・フォトニック・デバイスズ、泌尿器科のイスラエルの医療機器メーカー、メディテイトを買収していました。

成長性の高い分野に経営資源を集中し、M&Aで戦略的に事業を拡大しています。

医療機器の市場規模は40兆円

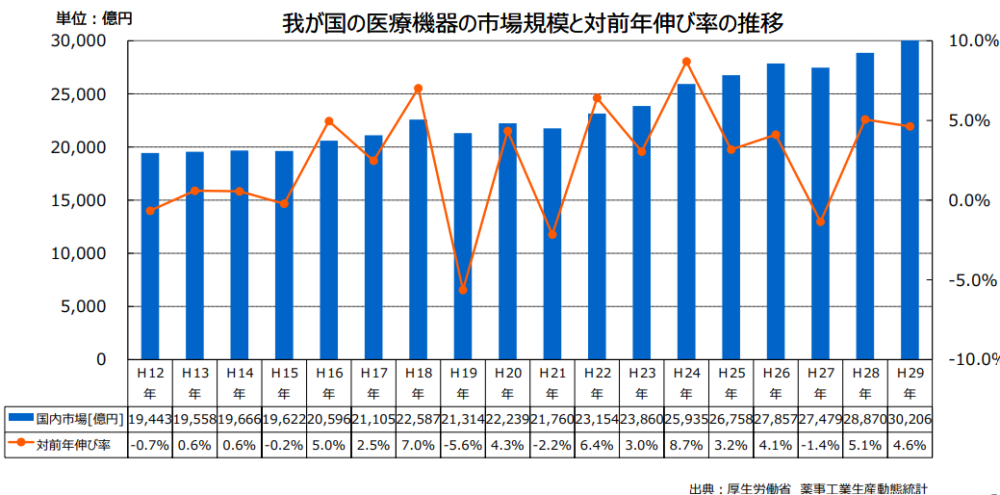

オリンパスが医療機器分野に注力しているのは、市場の成長期待が極めて高いためです。国内の医療機器の市場規模は2017年の段階で3兆円を超えました。2016年の日本の医療費は42.1兆円ですが、医療機器市場はそのうちの7%を占めていることになります。

下のグラフの通り、市場規模は旺盛に成長しています。高齢化が進む日本において、医療機器は将来性の高い産業です。

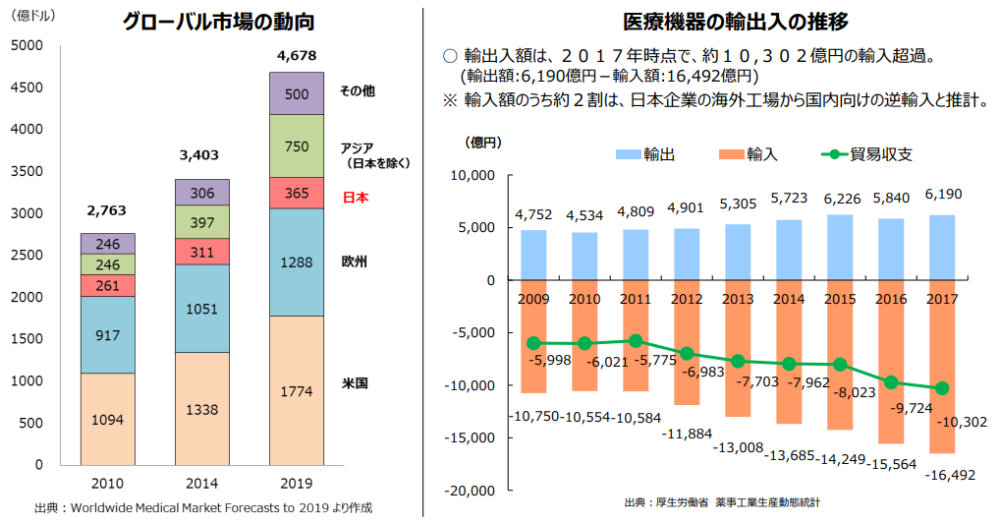

国内から世界へと目を転じると、医療機器の市場は跳ね上がります。2014年の時点でおよそ40兆円で過去最大となりました。米国、欧州も日本と同様に高齢化が進んでおり、その需要は膨らんでいます。そこに新興国の旺盛な市場が上乗せされており、更なる拡大が見込まれます。

国内への輸出入額は2017年時点で1兆円の輸入超過となっています。輸入額のうち、2割は日本企業の海外工場からの逆輸入と見られています。日本が医療機器を輸入に頼っていることは、クロスボーダーM&Aが加速している背景の一つでもあります。

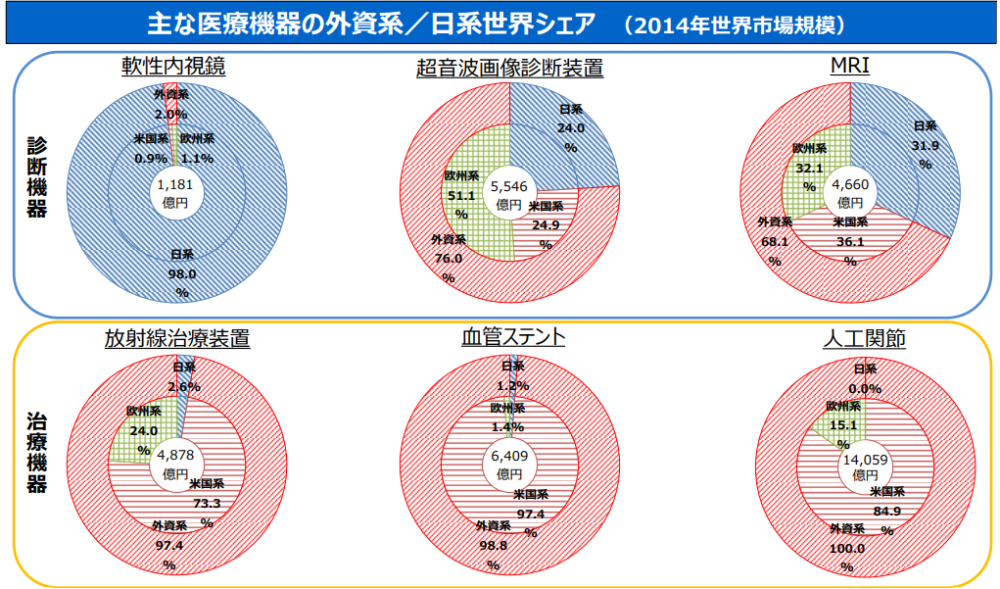

実は国内の医療機器メーカーは海外で存在感を十分に発揮できていません。日本(円グラフの青)は軟性内視鏡のように圧倒的なシェアを握っている分野や、超音波画像診断装置、MRIなど、20~30%を占めている分野はあります。しかし、最先端技術が要求される放射線治療装置や人工関節では米国(円グラフ赤)が5割以上のシェアを握っています。

医療系ベンチャーの出口戦略はIPOよりもM&Aが主流に?

大手企業がこれまでにない革新的な医療機器を開発、生産することは困難が伴います。巨額の設備投資をすることによって意思決定が複雑になり、時代の潮流に合わせ小回りを利かせたプロジェクトの進行、開発が滞ってしまうからです。

そのため、米国では特にベンチャー企業を買収し、大手企業が得意とする大量生産技術にのせて量産するという流れができています。それが医療機器の最先端分野を中心にシェアを獲得できた理由です。

米国ではベンチャー企業を育成するエコシステムができています。起業家のアイデアに投資家が出資をし、構想や計画を具現化する別の経営者や会社を紹介するという文化が形成されています。こうしたエコシステムが産業の発展に手を貸していることは間違いありません。

医療機器分野において、米国ではIPOよりもM&Aの方が多いと言われています。医療機器やバイオベンチャーの場合、収益性に欠けている会社が少なくありません。IT企業の場合は赤字であってもスケールする成長曲線を描けますが、それをしにくいのが医療系ベンチャーの難しいところです。しかし、米国の場合は医療機器の大手企業がM&Aに積極的な姿勢を見せているため、買収のノウハウに長けているのです。リスクをとって業界全体が成長しているとも言い換えられます。これも米国の医療ベンチャー企業を育む揺りかご文化の一つです。

残念ながら、ベンチャー企業を中心に日本の医療機器産業は米国と比べて遅れをとっています。しかし、オリンパスのようにリスク先行型の企業が現れました。オリンパスは2021年9月にコーポレートベンチャーキャピタル(CVC)を設立すると発表しました。ファンド規模は55億円です。コーポレートベンチャーキャピタルとは、事業会社が100%出資するベンチャーキャピタルで、スタートアップに投資をしてそのノウハウの吸収や起業家の育成、企業価値向上支援、M&Aによる子会社化を行います。

オリンパスが設立した「オリンパス・イノベーション・ベンチャーズ」は次世代の治療機器や内視鏡などの開発に繋げる狙いがあります。オリンパスは日本企業の中でも極めて先進的な取り組みを行っている企業です。

営業利益率を11.2%から16.7%まで引き上げたオリンパス

業績の伸び悩みが鮮明だったオリンパスは、医療機器メーカーのM&Aによって大きく飛躍しました。2022年3月期の売上高は前期比18.0%増の8,620億円、営業利益は前期比75.6%増の1,440億円を予想しています。営業利益は1年で5社を買収する前の2021年3月期の11.2%から16.7%へと5.5ポイントも上昇する見込みです。

■オリンパスの業績推移(単位:百万円)

オリンパスの2022年3月期第3四半期の内視鏡事業の売上高は3,337億円(構成比率52.9%)、治療機器事業は2,037億円(32.3%)、顕微鏡や非破壊検査機器などの科学事業は829億円(13.1%)です。医療機器分野は全体の85%を超えました。もともと顕微鏡の開発・販売で事業をスタートしたオリンパスですが、国内有数の医療機器メーカーへと発展しています。

【医療機器の主なM&A】

〇前田工繊がMDKメディカルの全株式をスイスの医療機器メーカーM.A. Med Alliance SAに譲渡

2022年2月に前田工繊がMDKメディカルを売却しました。MDKメディカルはMed Allianceが開発する末梢動脈疾患治療用の薬剤溶出バルーン(風船状のカテーテル)の国内独占販売契約を締結。浅大腿動脈などを対象とした治験を行っていました。ライセンス元であるMed Allianceから買収の申し入れがあり、前田工繊がそれに応じました。

〇日本動物高度医療センターが動物用医療機器メーカーテルコムを買収

2022年3月に日本動物高度医療センターが、動物の在宅医療に必要な「酸素ハウス」の製造、販売などを手掛けるテルコムの全株式を取得しました。テルコムの売上高は6億9,900万円、営業利益は1億5,800万円。営業利益率が22.6%という優良企業です。

〇メディアスホールディングスが佐野器械を完全子会社化

2021年10月にメディアスホールディングスが内視鏡などの医療機器の販売・修理をする佐野器械の全株式を取得しました。佐野器械は京都府や滋賀県を中心に製品販売に取り組んでいました。メディアスホールディングスの買収は拠点の拡大を狙ったものです。

執筆者 コンサルタント/ライター フジモト ヨシミチ

外食、小売り、ホテル業界を中心に取材を重ねてきた元経営情報誌記者。

現在は中小企業を中心としたコンサルティングと、ライターとして活動しています。

得意分野は企業分析とM&Aです。

業界特化のM&A 「エム アンド エー オール」

業界特化のM&A 「エム アンド エー オール」